Tổng quan thị trường thép toàn cầu – tháng 7/2023

Sản lượng thép thô thế giới của 63 quốc gia báo cáo với Hiệp hội Thép Thế giới (worldsteel) là 158,8 triệu tấn trong tháng 5 năm 2023, giảm 0.1% so với tháng 6 năm 2022.

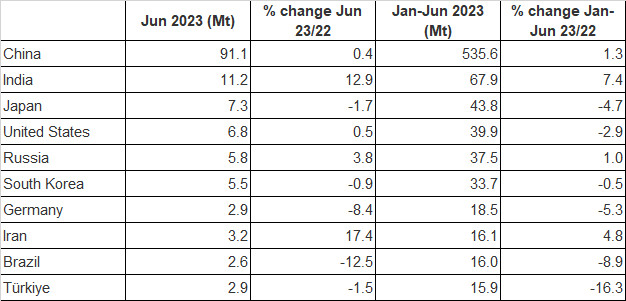

Top 10 quốc gia sản xuất thép trong tháng 6/2023

Nhu cầu thép của Trung Quốc đã tăng trở lại trong tháng 6 nhưng vẫn thấp hơn so với năm trước. Hầu hết các ngành đều cho thấy sự cải thiện nhờ xuất khẩu khả quan và hỗ trợ của chính phủ đối với đầu tư cơ sở hạ tầng.

Nhu cầu thép sản xuất ngoại trừ các lĩnh vực liên quan đến bất động sản được cho là sẽ “tăng trưởng tốt” trong thời gian còn lại của năm 2023. Tuy nhiên, sản lượng thép tăng cao sẽ tiếp tục làm giảm lợi nhuận của các nhà sản xuất thép. Nhu cầu thép từ ngành đóng tàu sẽ vẫn mạnh trong thời gian còn lại của năm 2023 do lượng lớn đơn đặt hàng đóng tàu đã nhận được trong vài năm qua.

Lực cản lớn nhất đối với ngành sản xuất của Trung Quốc tiếp tục là lĩnh vực bất động sản. Do lĩnh vực bất động sản bị ảnh hưởng, lĩnh vực sản xuất của Trung Quốc khó có thể tạo ra nhiều nhu cầu thép gia tăng cho năm 2023. Tỷ suất lợi nhuận đối với các sản phẩm thép dẹt, được tiêu thụ chủ yếu trong các lĩnh vực sản xuất, khó có thể cải thiện trong nửa cuối năm 2023 nếu Trung Quốc không giữ được sản lượng thép thô trong mức của năm 2022.

HRC/CRC

Tại Mỹ, thị trường thép cuộn cán nóng im ắng với những lo ngại gia tăng về xu hướng giá giao ngay trong quý IV, trong khi người mua tập trung nhiều vào số lượng theo hợp đồng.

Giá thép cuộn cán nóng Hoa Kỳ được đánh giá ở mức $890/tấn xuất xưởng vào ngày 18 tháng 7, không thay đổi so với đánh giá trước đó.

Thị trường HRC châu Âu cũng tương tự, do giao dịch hạn chế trong giai đoạn chậm theo truyền thống trong nửa cuối mùa hè.

Giá HRC Tây Bắc Âu được đánh giá ở mức 660 Eur/tấn ($741) xuất xưởng Ruhr vào ngày 18 tháng 7, không thay đổi so với phiên trước đó.

Mặt khác, các thị trường HRC châu Á ổn định hơn trong bối cảnh kỳ vọng nhu cầu ngắn hạn tại Trung Quốc tăng lên.

Giá giao ngay HRC Q235 5,5 mm tại Thượng Hải, bao gồm thuế giá trị gia tăng, tăng 20 NDT/tấn so với phiên trước đó ở mức 3.860 NDT/tấn ($538,20/tấn) xuất xưởng Thượng Hải vào ngày 18 tháng 7.

HRC SS400 dày 3 mm được đánh giá tăng $2/tấn so với phiên trước đó ở mức $549/tấn FOB Trung Quốc vào ngày 18 tháng 7. Loại HRC tương tự cũng được đánh giá tăng $2/tấn so với phiên trước đó ở mức $546/tấn CFR Đông Nam Á.

Sản phẩm thép dài

Giá xuất khẩu thép thanh Thổ Nhĩ Kỳ giảm trong bối cảnh một vài nhà sản xuất ngày càng sẵn sàng hạ giá chào để nhận một số đơn hàng xuất khẩu.

Giá thép thanh xuất khẩu của Thổ Nhĩ Kỳ ở mức $572,50/tấn FOB vào ngày 18 tháng 7, giảm $7,50/tấn so với phiên trước đó.

Theo dữ liệu của Euronet, giá thép thanh xuất khẩu giảm do đồng lira của Thổ Nhĩ Kỳ chạm mức thấp nhất từng thấy trong tháng 7. Ngoài ra, giá phế liệu nhập khẩu biển sâu của Thổ Nhĩ Kỳ cũng giảm.

Giá nhập khẩu phế liệu nấu chảy nặng cao cấp 1/2 (80:20) của Thổ Nhĩ Kỳ ở mức $362,50/tấn CFR vào ngày 18 tháng 7, giảm $2,50/tấn so với phiên trước đó.

Tại Mỹ, thị trường thép cây ổn định trong bối cảnh giao dịch giao ngay. Giá thép thanh Đông nam Hoa Kỳ ở mức $895-$905/tấn vào ngày 14 tháng 7, không đổi so với tuần trước.

Thị trường thép cây châu Á suy yếu trong bối cảnh giá chào từ Việt Nam giảm trong khi giá chào phôi thép tăng do đồng nhân dân tệ tăng giá.

Thép cây Việt Nam được cho là chào bán ở mức $550/tấn CFR Đông Nam Á trọng lượng thực tế và chào bán ở mức $540/tấn CFR Đông Nam Á trọng lượng lý thuyết.

Giá thép thanh BS4449 loại 500 16-32 mm giảm $4/tấn so với phiên trước đó ở mức $545/tấn CFR Đông Nam Á vào ngày 13 tháng 7 và thép thanh BS500B đường kính 16-20 mm xuất khẩu của Trung Quốc giảm $4/tấn xuống còn $541/tấn FOB Trung Quốc.

Giá giao ngay thép thanh HRB400 18-25 mm Bắc Kinh tăng 10 NDT/tấn lên 3.814 NDT/tấn xuất xưởng, bao gồm 13% thuế giá trị gia tăng.

“Tình trạng dư cung thậm chí còn trở nên nghiêm trọng hơn trong khu vực, vì các nhà máy lớn đang khởi động lại các lò hiện có hoặc khởi động các lò mới vào tháng 8 và tháng 9,” một thương nhân có trụ sở tại Singapore cho biết. “Cuộc chiến chỉ mới bắt đầu khi các nhà máy đang cạnh tranh cho một thị trường đang bị thu hẹp.”

Các thương nhân cho biết phôi thép Biển Đen thấp hơn phôi ở Châu Á và khiến xuất khẩu không còn mang lại lợi nhuận cho các nhà máy Malaysia. Phôi thép Viễn Đông của Nga cạnh tranh hơn ở mức khoảng $490/tấn FOB Nga.

Thép tấm

Thị trường thép tấm tại Mỹ ổn định do các nhà máy giữ giá và người mua tiếp tục giữ tồn kho ở mức thấp.

Giá thép tấm Hoa Kỳ ở mức $1.610/tấn trên cơ sở được giao vào ngày 12 tháng 7, không thay đổi so với đánh giá trước đó.

Điều kiện thị trường tốt hơn ở châu Âu, trong bối cảnh đơn đặt hàng tăng từ các nhà sản xuất thép.

Giá thép tấm nặng ở Tây Bắc Âu được đánh giá tăng €20/tấn ($22) so với tuần trước lên €880/tấn xuất xưởng Ruhr vào ngày 14 tháng 7.

Thị trường thép tấm châu Á suy yếu hơn do thị trường Trung Quốc chứng kiến giá trong nước giảm và sức mua giảm trong mùa nhu cầu thấp.

Thép tấm SS400 dày 12-20 mm ở mức $576/tấn FOB Trung Quốc, giảm $10/tấn vào tuần 12/7. Nguyên liệu cùng loại dày 12-25 mm ở mức $588/tấn CFR Hàn Quốc, giảm $12/tấn trong cùng khoảng thời gian.

Thép phế

Các thị trường phế liệu hầu hết suy yếu, cùng với hoạt động giao ngay mỏng. Giá nhập khẩu phế liệu đóng côngtenơ ở Ấn Độ giảm trong tuần tính đến ngày 14 tháng 7, do hoạt động giao dịch diễn ra chậm và người mua ít quan tâm mua.

Phế liệu vụn đóng container của Ấn Độ ở mức $405/tấn CFR Nhava Sheva vào ngày 14 tháng 7, giảm $5/tấn so với tuần trước.

Thị trường im ắng và không có nhu cầu. Tâm lý ngắn hạn là giảm, với sự sụt giảm ở thị trường phế liệu nhập khẩu của Thổ Nhĩ Kỳ – mà giá phế liệu nhập khẩu của Ấn Độ theo sát – cũng ảnh hưởng đến kỳ vọng về giá.

Giá nhập khẩu phế liệu nóng chảy nặng cao cấp 1/2 (80:20) của Thổ Nhĩ Kỳ ở mức $367/tấn CFR vào ngày 14 tháng 7, giảm $8/tấn CFR kể từ ngày 7 tháng 7, với những người tham gia thị trường kỳ vọng giá sẽ giảm hơn nữa trong ngắn hạn.

Giá xuất khẩu của Nhật Bản đối với phế liệu loại nhẹ H2 giảm trong tuần thứ hai liên tiếp vào ngày 12 tháng 7, do người mua ở Việt Nam và Đài Loan im lặng trên thị trường xuất khẩu đường biển của Nhật Bản, trong khi hai nhà máy lớn của Hàn Quốc có mặt trên thị trường để thu thập các chào hàng.

Giá chào phế liệu H2 đến Hàn Quốc được cho là ở mức 50.000-51.500 Yên/tấn FOB Nhật Bản, trong khi H2 cũng được chào bán cho Việt Nam ở mức $395-$400/tấn CFR Việt Nam.

Giá giao ngay CFR Đông Á HMS 1/2 80:20 ở mức $391/tấn CFR vào ngày 19 tháng 7, giảm $20/tấn so với tuần trước, với Hàn Quốc là cảng cơ bản.

Giá FOB than luyện kim Úc ổn định, Giá CFR Trung Quốc tăng

Giá FOB than luyện kim châu Á dao động trong phạm vi vào ngày 19 tháng 7 khi những người tham gia thị trường lùi ra bên lề trước việc một công ty khai thác lớn của Úc chào giá vào cuối tháng 8 – đầu tháng 9, trong khi giá CFR Trung Quốc tiếp tục xu hướng tăng.

Giá than luyện cốc cao cấp giữ ở mức $230/tấn FOB Úc vào ngày 19 tháng 7, trong khi giá CFR Trung Quốc được đánh giá tăng $2/tấn so với ngày hôm trước ở mức $235/tấn CFR Trung Quốc.

Tại thị trường CFR Trung Quốc, giá than luyện cốc cao cấp duy trì xu hướng tăng trong bối cảnh một số người dùng cuối có dấu hiệu mua ổn định, với mức giá giao dịch được cho là $230-$240/tấn CFR Trung Quốc đối với than luyện cốc cao cấp của Úc.

Lợi nhuận nhận thấy ở các thị trường quặng sắt đường biển

Giá quặng sắt châu Á tăng cao hơn vào giữa tháng 7 do tỷ suất lợi nhuận nhập khẩu thúc đẩy sự quan tâm của các nhà máy thép Trung Quốc đối với nguyên liệu vận chuyển bằng đường biển.

Chỉ số quặng sắt 62% Fe ở mức $116,25/tấn khô CFR Bắc Trung Quốc vào ngày 20 tháng 7, tăng $2,25/tấn khô so với ngày 19 tháng 7.

Nguồn: Hiệp hội Thép Việt Nam